Smart News Allemagne France Mars 2019

Silke Nadolni

Stephan Lesage-MathieuAssociéParis

Stephan Lesage-MathieuAssociéParisStephan Lesage-Mathieu

Sandra HundsdörferAssociéParis

Sandra HundsdörferAssociéParisSandra Hundsdörfer

Retrouvez dans cette rubrique une sélection de l’actualité légale et jurisprudentielle du droit allemand et français.

Actualités du droit français :

- Brexit – Etat d’urgence pour les entreprises européennes

- Vendeur ou sous-traitant ?

- Attention au droit de préemption du locataire d’un bail commercial

- Une note publique attribuée aux entreprises sur l’égalité salariale femmes-hommes

- Le nouvel abus de droit pour motif principalement fiscal

Actualités du droit allemand :

- L’avocat général de la CJUE souhaiterait que les entreprises soient tenues de mesurer l’intégralité du temps de travail

- La CJUE renforce les obligations d’information en matière de vente à distance

- Imposition des bénéfices des entreprises détachant des travailleurs aux Etats-Unis, au Royaume-Uni ou en Suisse

- Confirmation de l’obligation de rémunération dans le Groupe

- Salariés au conseil de surveillance d’une société holding en raison d’une gestion factuelle du groupe

- Révision de la Loi allemande sur les marques

- Actualité en matière de droit de protection des données : Les autorités de contrôle allemandes sont de plus en plus actives

- L’employeur doit rémunérer le temps de voyage comme du temps de travail effectif

![]()

Actualités du droit français

Brexit – Etat d’urgence pour les entreprises européennes

A l’heure où la finalisation d’un accord UE / Royaume-Uni est plus incertaine que jamais, les entreprises doivent saisir la pleine mesure des impacts sur leur activité d’un possible « No Deal ».

En particulier, leur attention doit se porter sur leurs contrats avec des opérateurs britanniques. Leur adaptation doit ainsi être envisagée en particulier s’ils prévoient la compétence du droit anglais et/ou d’une juridiction britannique, ou s’ils stipulent que leur exécution s’inscrit dans le cadre de l’appartenance du Royaume-Uni à l’Union européenne, et du respect du principe de libre circulation des biens.

L’attention des entreprises doit également se porter, en conséquence de la perte du bouclier réglementaire européen, sur certaines questions stratégiques relatives notamment à la protection de leurs droits de propriété intellectuelle ou des données personnelles.

Tous les secteurs seraient affectés par un hard Brexit, même si les secteurs automobile, agro-alimentaire, pharmaceutique ou aéronautique le seront plus particulièrement, avec dans certains cas la contrainte d’un dédoublement des autorisations d’accès au marché. Les schémas logistiques doivent en outre intégrer les coûts et process de l’éventuel rétablissement des contrôles douaniers.

Ces questions seront abordées lors d’une table-ronde le 21 mars à 16h 30 au cabinet LPA-CGR Paris, sous le haut patronage du Sénat français, en présence des meilleurs spécialistes des questions institutionnelles et juridiques européennes, avec la volonté d’apporter aux opérateurs économiques des réponses claires et opérationnelles à ces questions juridiques et politiques.

Un arrêt récent de la Cour de cassation revient sur la distinction entre le contrat de vente et le contrat de sous-traitance, appelé aussi contrat d’entreprise. Le sujet pourrait gagner en importance stratégique dans les négociations commerciales entre industriels.

Dans un arrêt du 5 décembre 2018 la Cour de cassation se livre, avec une rare précision, à une qualification juridique sur la distinction entre contrat de vente et contrat d’entreprise. Il s’agissait d’un rotor destiné à être intégré dans une turbine.

La qualification contrat de vente est finalement retenue, sur la base d’un faisceau d’indices. La Haute juridiction relève que la proposition portait essentiellement sur la fourniture d’un bien, que le client n’a donné que le minimum de renseignements indispensables, qu’il n’y avait pas d’exigences spécifiques impliquant une fabrication particulière, que l’installation du rotor était assurée par une société tierce, que les parties étaient convenues d’un prix fixe avec référence aux conditions générales de vente. En conclusion, le contrat portait sur des choses déterminées à l’avance et non sur un travail spécifique destiné à répondre aux besoins particuliers du client.

Ces éléments pourraient servir de grille d’analyse à l’avenir. Dans les rapports de forces déséquilibrés entre clients et fournisseurs l’efficacité du dispositif de la loi sur la sous-traitance de 1975 tend à s’essouffler. La protection du vendeur, elle, s’est considérablement renforcée depuis cinq ans. Les conditions générales de vente sont le socle d’une négociation commerciale formalisée et de plus en plus contrôlée par l’administration et le juge, ces derniers pouvant sanctionner des abus tant sur les prix que sur les garanties.

Attention au droit de préemption du locataire d’un bail commercial

Le droit de préférence accordé au locataire commerçant par la loi Pinel du 18 juin 2014, n°2014-626, est un sujet sensible qui a fait couler beaucoup d’encre, notamment s’agissant d’en déterminer le champ d’application. La Cour de cassation est venue apporter quelques clarifications bienvenues.

En cas de mise en vente d’un local à usage commercial, le locataire dispose de la faculté de se voir prioritairement proposer le bien à la vente, sous peine de nullité de la vente, et à l’exclusion des cas suivants (Art. L.145-46-1 du Code de commerce) :

- cession unique de plusieurs locaux d’un ensemble commercial (locaux situés dans un centre commercial),

- cession unique de locaux commerciaux distincts (appréciation au regard de sa destination fixée dans le règlement de propriété, 3e civ. 15 novembre 2018, n°17-26.727),

- cession d’un local commercial au copropriétaire d’un ensemble commercial,

- cession d’un local au conjoint du bailleur, ou à un ascendant ou un descendant du bailleur ou de son conjoint,

- vente judiciaire ou legs, donation, ; étant précisé que la vente aux enchères publiques de l’immeuble constituant l’actif de la société civile immobilière en liquidation équivaut à une vente judiciaire (Cass. 3e civ. 17 mai 2018, n°17-16.113),

- cession globale d’un immeuble comprenant des locaux commerciaux.

Pour cette dernière dérogation, la Cour de cassation entérine une définition large de l’ « immeuble », permettant d’éviter le morcellement de propriété : la vente comprenant un immeuble loué à un locataire et le terrain loué à d’autres sociétés a été qualifiée de cession globale d’un immeuble dérogeant au droit de préemption (arrêt précité, confirmé par la Rép. Min. no 5054 du 14 août 2018 pour la vente d’un immeuble ne comprenant qu’un seul local commercial).

Ce droit de préemption est une règle d’ordre public à laquelle les parties à un bail ne sauraient déroger.

Des interrogations demeurent quant à l’application du droit de préemption sur des locaux à usage exclusif de bureaux et sur le moment de la purge du droit de préemption du locataire (avant la signature de tout contrat).

Une note publique attribuée aux entreprises sur l’égalité salariale femmes-hommes

Le Ministère du travail prévoit de multiplier par quatre le nombre de contrôles en matière d’égalité salariale !

En effet, un récent décret entré en vigueur le 1er janvier 2019, précise quatre nouvelles obligations pour les entreprises d’au moins 50 salariés en matière d’égalité salariale femmes-hommes :

- Une obligation d’évaluation

Certains indicateurs définis doivent être mesurés par l’entreprise chaque année, pour ensuite obtenir pour chacun, un résultat en pourcentage attribuant un certain nombre de points.L’ensemble des points obtenus est additionné, afin d’aboutir à un résultat (note finale globale) sur 100 points, l’objectif étant d’atteindre au moins 75 points.

a - Une obligation de publication : la transparence envers le public et les salariés

Il faut désormais publier chaque année le résultat obtenu au plus tard le 1er mars de l’année en cours au titre de l’année précédente sur :

– le site internet de l’entreprise.

En revanche, la publication sur le site intranet n’est pas suffisante.

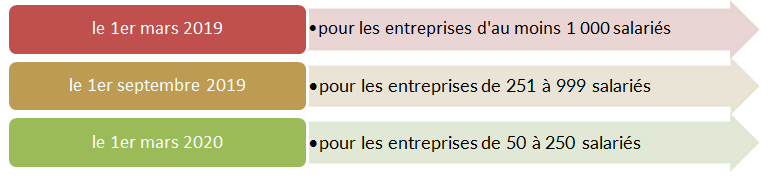

– A défaut de site internet, l’entreprise devra faire connaître le résultat aux salariés par tout moyen : email, courrier, affichage etc.La publication et la transmission des données 2018 sont mises en œuvre de manière échelonnée selon l’effectif de l’entreprise, au plus tard :

Ensuite, à compter de leur date de publication, les entreprises ont 3 ans pour se mettre en conformité, en cas d’un résultat inférieur à 75 points.

a - Une obligation de communication : la transparence envers le CSE et l’Administration du travail

Les entreprises devront annuellement mettre à la disposition du comité social et économique (CSE) : les indicateurs, le niveau de résultat obtenu et toutes les précisions utiles à leur compréhension (méthodologie etc.), et le cas échéant les mesures de correction. Elles devront également communiquer ces informations à l’Administration du travail.

a - Une obligation de correction

Si le niveau de résultat obtenu est inférieur à 75 points, des mesures de correction, et le cas échéant, des mesures financières de rattrapage salarial devront être mises en œuvre.

Le non-respect de ces obligations expose les entreprises à une pénalité financière au maximum d’1% de la masse salariale.

Les entreprises de 50 à 250 salariés peuvent demander à être accompagnées par leur référent, désigné par l’inspection du travail, pour être assistées dans le calcul des indicateurs et le cas échéant, pour la définition des mesures adéquates de correction.

Le nouvel abus de droit pour motif principalement fiscal

Outre l’harmonisation européenne opérée par la refonte du mécanisme de déduction des charges financières, la loi de finances pour 2019 crée une clause anti-abus générale en matière d’impôt sur les sociétés et une nouvelle procédure d’abus de droit, plus large, changement majeur dont on ne peut encore mesurer l’impact à venir.

Est ajoutée à l’article L 64 A du livre des procédures fiscales une nouvelle procédure d’abus de droit qui permet à l’administration d’écarter les actes ayant pour motif principal d’éluder ou d’atténuer les charges fiscales que l’intéressé, si ces actes n’avaient pas été passés ou réalisés, aurait normalement supportées eu égard à sa situation ou à ses activités réelles (« mini-abus de droit »).

Il s’agit donc de l’introduction d’un abus de droit à deux étages : d’une part, la procédure préexistante est maintenue et d’autre part, un abus de droit pour motif principalement fiscal est ajouté.

Une première tentative d’extension de l’abus de droit de fiscal dans la loi de finances de 2014 avait été censurée par le Conseil Constitutionnel (Cons. const. 29-12-2013 n°2013-685) en ce que la formulation de l’article était trop générale eu égard à l’importance de la majoration spécifique à l’abus de droit applicable (40 ou 80%).

Si la formulation de l’article est sensiblement la même qu’en 2014, la pénalité spécifique à l’abus de droit ne pourra pas être appliquée afin de se conformer à la décision précitée. Or, l’administration dispose toujours de la possibilité d’appliquer la majoration de 80% pour manœuvres frauduleuses ou la majoration de 40% en cas de manquement délibéré. Ainsi, ce dispositif devrait entraîner les mêmes conséquences financières disproportionnées qui avaient été censurées en 2014 par le Conseil Constitutionnel.

Cette procédure qui s’appliquera aux rectifications notifiées à compter du 1er janvier 2021 portant sur des actes passés ou réalisés à compter du 1er janvier 2020 n’a pas été soumis au contrôle a priori du Conseil Constitutionnel, ce qui ouvre la voie à l’introduction future de questions prioritaires de constitutionnalité.

Actualités du droit allemand

L’avocat général de la CJUE souhaiterait que les entreprises soient tenues de mesurer l’intégralité du temps de travail

Le syndicat espagnol Federación de Servicios de Comisiones Obreras (CCOO) demandait à la Cour de constater que la Deutsche Bank avait l’obligation de mettre en place un système d’enregistrement du temps de travail pour contrôler le respect de ce dernier.. Comme en Allemagne, les employeurs espagnols ne sont généralement tenus de documenter que les heures supplémentaires dépassant la durée maximale autorisée du travail, mais pas la totalité du temps de travail journalier. L’avocat général de la CJUE, Giovanni Pitruzzella, est toutefois convaincu que cela ne suffit pas pour déterminer avec certitude l’étendue réelle du travail accompli, la situation en matière de durée du travail ainsi que la distinction entre les heures effectuées dans le cadre normal de la durée du travail et les heures supplémentaires et garantir ainsi la protection des travailleurs (affaire C-55/18, conclusions du 31 janvier 2019).

Si la CJUE – comme c’est régulièrement le cas – suivait les conclusions de l’avocat général, le législateur allemand devrait agir et adapter les dispositions de la Loi sur le temps de travail (Arbeitszeitgesetz) en conséquence. Il faut donc s’attendre à ce qu’à l’avenir les entreprises soient obligées de mettre en place un système d’enregistrement du temps de travail permettant de documenter le temps de travail journalier de manière exhaustive au sens de la législation en matière de protection du travail.

La CJUE renforce les obligations d’information en matière de vente à distance

En principe, les entreprises doivent toujours fournir les informations nécessaires à l’exercice du droit de rétractation légal. Selon la Cour de justice de l’Union européenne (décision du 23.01.2019, affaire C-430/17), cela dépend de la possibilité d’intégrer de façon objective l’information dans le support publicitaire ; le concept choisi à cet égard par l’entreprise est sans incidence. Même lorsque la place est limitée, par exemple dans les brochures publicitaires, les entreprises doivent donc fournir des informations sur les conditions, les délais et les modalités d’exercice du droit de rétractation. Dans ce cas, seul le formulaire de rétractation peut être mis à disposition ailleurs, par exemple sur un site web sous réserve d’une référence suffisamment claire et apparente.

Dans l’affaire en question, une entreprise avait distribué une brochure publicitaire d’environ trois pages en format A4 contenant une carte postale de commande détachable. Sur la carte postale, l’entreprise avait indiqué le droit de rétractation légal, mais les instructions de rétractation détaillées et le formulaire de rétractation ne pouvaient être consultés que sur le site Web de la société. Ce n’était pas suffisant.

Imposition des bénéfices des entreprises détachant des travailleurs aux Etats-Unis, au Royaume-Uni ou en Suisse

La réforme fiscale aux Etats-Unis et le Brexit peuvent conduire, pour les entreprises qui détachent des travailleurs en qualité de dirigeants dans leurs filiales étrangères sur ces territoires, à l’imposition en Allemagne de leurs bénéfices acquis à l’étranger.

Alors que les bénéfices d’une société sont normalement imposés dans le pays de résidence, on parle « d’effet écran », ce principe peut ne pas avoir d’effet dans les pays à faible imposition. Les bénéfices sont alors attribués directement à la société mère allemande et y sont imposés. Selon le Jobs & Tax Cuts Act, les Etats-Unis font partie du groupe des pays concernés, tout comme déjà certains cantons suisses. Après le Brexit, le Royaume-Uni perd également son privilège d’Etat membre et devient un pays à faible imposition.

Les filiales dont les activités économiques se situent principalement en Allemagne sont concernées. C’est ce que l’on peut supposer en premier lieu dans le cas des filiales de vente ou des sociétés concessionnaires de licences. Le détachement dans la filiale d’un travailleur du pays d’origine (= allemand), en tant que dirigeant, est considéré par l’administration fiscale allemande comme une participation fiscalement dommageable de la maison mère au résultat de la filiale ce qui conduit à l’imposition complémentaire précitée en Allemagne.

Il est possible d’y remédier en prenant les précautions contractuelles appropriées lors de la décision d’affectation des travailleurs.

Confirmation de l’obligation de rémunération dans le Groupe

Une contrepartie doit toujours être convenue entre des sociétés liées dès qu’une prestation est effectuée, sauf s’il s’agit d’éviter le surendettement ou la cessation des paiements.

Une société mère allemande avait émis des lettres de confort au bénéfice de ses filiales étrangères, qu’elle détenait à 100 %, sans prévoir de contrepartie pour la constitution de cette garantie. Les autorités fiscales allemandes ont considéré qu’il s’agissait d’une violation du principe de pleine concurrence et ont imposé une rémunération fictive. La CJUE (affaire C-382/16, « Hornbach-Baumarkt ») astatué en faveur de l’interprétation de l’administration fiscale, mais mais rappelle l’existence d’exceptions en cas de raisons commerciales suffisantes. L’administration fiscale a réagi sur ce point (lettre BMF du 6 décembre 2018). Désormais, pour être considérée comme une raison commerciale suffisante, une mesure sans contrepartie ne peut être envisagée que dans le cas où voudraient être évités le « surendettement ou la cessation des paiements et pour assurer la survie » de l’entreprise. La charge de la preuve pèse sur le contribuable. De plus, l’exception ne s’applique qu’aux sociétés établies dans l’UE.

Dans tous les autres cas, le revenu imposable de la société prestataire sera toujours augmenté d’un montant correspondant à une rémunération de pleine concurrence ; dans le domaine du financement, il faut s’attendre à ce que ce montant soit basé sur le taux de rémunération usuel pratiqué dans le secteur bancaire.

Salariés au conseil de surveillance d’une société holding en raison d’une gestion factuelle du groupe

Le conseil de surveillance des sociétés qui emploient plus de 500 salariés ( « cogestion à un tiers ») ou 2.000 salariés (« cogestion paritaire ») doit comprendre des représentants des salariés.

Dans l’affaire de la cour d’appel de Düsseldorf (décision du 4 juin 2018, réf. I-26 W 12/17), une SA Holding de droit allemand (« Holding-AG ») employait seulement 31 salariés propres alors qu’elle détenait une participation majoritaire dans 45 sociétés qui employaient en moyenne 7.500 salariés par an. Dans de telles relations de dépendance tous les salariés sont imputés à la société qui contrôle, qu’il y ait ou non des mandats croisés dans la gestion ou autres ’accords de transfert de pertes et profits, (présomption de groupe). Une telle présomption de groupe peut tomber, par exemple si la société holding se limite en réalité à la seule gestion d’actifs. Toutefois, si elle exerce une influence notable sur les activités commerciales des entreprises affiliées, par exemple en fixant des lignes directrices, en révisant les modèles économiques des différentes entreprises et en les adaptant si nécessaire, en développant des stratégies de croissance et en accompagnant activement ces entreprises comme c’était le cas dans l’affaire soumise au tribunal régional supérieur de Düsseldorf, il faut considérer que tous les salariés du groupe doivent être réputés appartenir à la direction de ce dernier.

Afin d’éviter la formation d’un conseil de surveillance en cogestion, il convient donc de veiller à ce que les activités de la holding soient effectivement limitées à l’acquisition, la détention et, si nécessaire, la vente d’actifs.

Révision de la Loi allemande sur les marques

Mise en œuvre par l’Allemagne de la législation européenne sur les marques avec des innovations importantes en matière de droit allemand des marques, en vigueur depuis le 14 janvier 2019.

Depuis cette révision, il n’est plus nécessaire de présenter les marques sous une forme graphique ; elles doivent seulement ne pas être ambiguës et être clairement identifiables. Ainsi, par exemple, des marques sonores, des marques multimédias ou des hologrammes peuvent être reconnues comme des formes de marque.

D’autre part, la notion de « marque de certification nationale » (nationale Gewähleistungsmake) est introduite. Au niveau européen, il existe déjà une notion de « marque de certification de l’Union européenne » (Unionsgewähleistungsmarke) depuis octobre 2017. Avec le système de « marque certification nationale », le titulaire atteste la conformité des biens et services faisant l’objet de la marque enregistrée, du point de vue du matériel, de la manière dont les produits sont fabriqués ou les services fournis, ainsi que de la qualité, l’exactitude ou autres caractéristiques des produits et services qui font objet de la marque enregistrée. La marque doit permettre de distinguer les produits et services couverts par la certification et ceux pour lesquels une telle garantie n’existe pas. L’enregistrement doit contenir dans un « statut de marque » (Markensatzung), entre autres, des informations sur les caractéristiques du produit garanties, les conditions d’utilisation et les mesures de contrôle et de surveillance.

Enfin, la révision prévoit que non seulement des licences mais aussi la volonté de concéder une licence ou de vendre une marque peuvent être inscrites au registre des marques.

Actualité en matière de droit de protection des données : Les autorités de contrôle allemandes sont de plus en plus actives

Bien que les autorités de protection des données aient d’abord fait preuve de retenue durant une période officieuse de transition, le nombre d’amendes infligées et le nombre d’ouvertures de procédures d’enquête sont en nette augmentation depuis le début de l’année.

Comme l’a récemment rapporté le Handelsblatt, environ 41 amendes ont déjà été infligées à l’échelle nationale et de nombreuses autres procédures sont toujours en cours (article du 18.01.2019, « Behörden verhängen erste Bußgelder wegen Verstößen gegen DSGVO »). L’amende probablement la plus élevée à ce jour est de 80.000 euros et a été infligée par l’autorité chargée de protection des données du Land de Bade-Wurtemberg dans une affaire où, en l’absence de mécanismes de contrôle interne, des données relatives à la santé avaient été publiées sur Internet. En outre, les autorités ont déjà commencé à mener des procédures d’enquête ciblées. Ainsi, par exemple, depuis la fin de l’année dernière, le délégué à la protection des données de Berlin contrôle que les pages Facebook d’entreprises et d’organisations de différents secteurs sont conformes aux exigences du RGPD.

Il est donc à ce titre très important pour les entreprises d’adapter – si elles ne l’ont pas déjà fait – de mettre en conformité leur organisation de protection des données avec les nouvelles exigences et de surveiller cette dernière en permanence afin d’identifier et de corriger en temps utile ses éventuelles faiblesses. En toute hypothèse, il faut s’attendre en 2019 à un contrôle accru de la part des autorités.

L’employeur doit rémunérer le temps de voyage comme du temps de travail effectif

Si un employeur détache temporairement un salarié à l’étranger, le temps nécessaire pour le voyage (aller et retour) doit en principe être rémunéré comme du temps de travail effectif. Si l’employeur laisse au salarié le choix de l’itinéraire ou des moyens de transport, le salarié doit choisir l’itinéraire le plus économique. Dans le cas où l’employeur réserve un trajet plus long à la demande du salarié – par exemple un vol avec escales au lieu d’un vol direct – les frais supplémentaires sont à la charge du salarié. Le temp de voyage comprend également les temps de trajet (aller et retour) à l’aéroport, les temps d’enregistrement et de récupération des bagages, etc. Le temps passé à des fins purement personnelles, par exemple le temps de prendre une douche ou pour faire ses valises, n’est cependant pas inclus. La Cour fédérale du travail (Bundesarbeitsgericht) a rendu une décision en ce sens le 17 octobre 2018 (réf. 5 AZR 553/17).

Toutefois, les parties peuvent déroger à ces principes par le biais d’une convention de rémunération dans le contrat de travail ou via les dispositions d’une convention ou d’un accord collectif. La rémunération des temps de voyage peut même être totalement exclue, tant que le salaire minimum légal n’est pas affecté.